Da maggio 2025 è disponibile il nuovo report "merito creditizio". Clicca sul link per visualizzare un esempio del report.

Rating bancario e merito creditizio

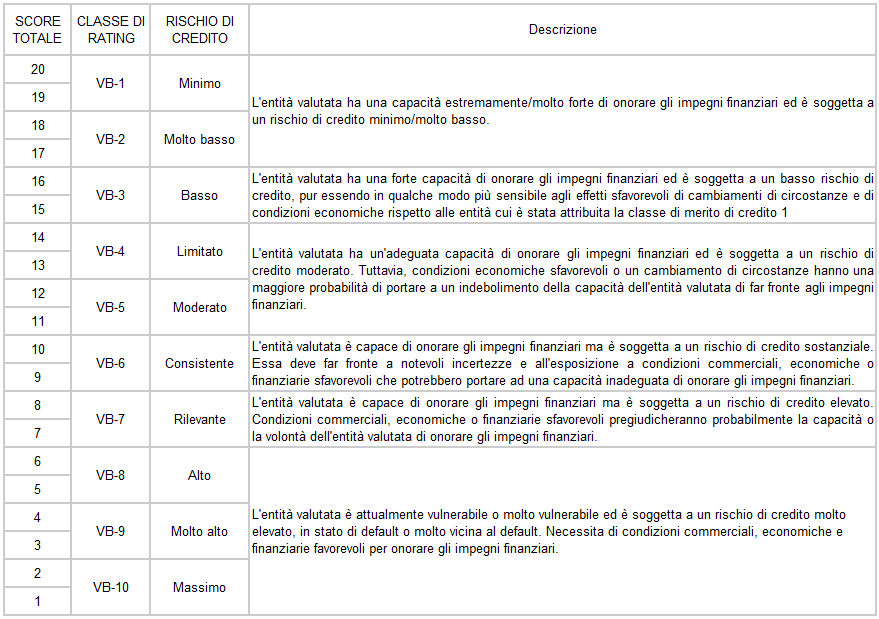

Con l'attribuzione del rating si determina il posizionamento di un'impresa in una scala di valori a cui corrispondono diversi livelli di rischio di insolvenza (probabilità di default) o, all'inverso, di merito creditizio. A titolo di esempio riportiamo la scala di valori del modello VB-rating, ricordando che la numerosità delle classi di rating e la loro ampiezza possono variare - anche considerevolmente - fra modelli diversi. Le descrizioni utilizzate sono tratte dall'Allegato II del Regolamento di esecuzione (UE) 2016/1799 della Commissione del 7 ottobre 2016.

I criteri a cui le banche devono conformarsi per la valutazione del merito creditizio delle imprese sono disciplinati ai paragrafi 5.2.5 e 5.2.6 delle Linee Guida sull'erogazione e il monitoraggio del credito, pubblicate dall'Autorità Bancaria Europea.

I modelli di rating bancario utilizzati per la valutazione del merito creditizio delle imprese, in particolar modo delle PMI, si basano principalmente sull'analisi di un set di informazioni costituito dai dati di bilancio, dai dati andamentali dei rapporti dell'impresa con la banca e dai dati andamentali dei rapporti dell'impresa con il sistema delle banche e degli intermediari finanziari, presenti in Centrale dei Rischi e nei SIC - Sistemi di Informazioni Creditizie. La valutazione qualitativa aziendale (vedi ad esempio il modello VB-quality) viene generalmente utilizzata come elemento rettificativo della classe di rating attribuita dai sistemi esperti di analisi quantitativa. In un sistema che prevede 9 o 10 classi di rating questa possibilità di rettifica è normalmente limitata a non più di due classi in aumento o in diminuzione.

Da una ricerca effettuata da Banca d'Italia, le cui evidenze possono considerarsi tuttora valide, risulta il seguente ordinamento delle fonti informative incluse nei modelli bancari di rating per la valutazione del merito creditizio

Con la dizione "Altre fonti esterne" si intendono soggetti che forniscono informazioni rilevanti sulla solvibilità di un'impresa, compresa la regolarità dei pagamenti ai fornitori.

A partire dai primi anni 2000 si sono diffusi modelli di rating bancario che fanno ampio ricorso a tecniche

automatiche di natura statistica, finalizzate alla valutazione dei dati individuati come significativi per la stima

del rischio di credito della clientela.

La classe di rischio attribuita dai sistemi esperti (automatici) di rating è divenuta rapidamente il

valore discriminante nelle decisioni relative alla concessione dei finanziamenti alle imprese, in particolar modo se piccole o medie.

La diffusione di questi sistemi è proseguita anche durante gli anni della crisi ma la situazione d'incertezza

ha orientato molte banche a combinare l'utilizzo dei modelli di rating fondati su criteri statistico-

quantitativi con prassi operative orientate a criteri di maggiore flessibilità:

- possibilità per l'analista crediti di variare - entro limiti determinati - la classe di rischio assegnata dal modello di rating, sulla base del proprio giudizio sull'impresa (override);

- maggiore rilevanza attribuita alle informazioni qualitative, per loro natura più adatte ad un'analisi 'through the cycle'.

Le informazioni quantitative, di cui fanno parte i dati di bilancio e i dati andamentali dei rapporti con il sistema bancario, si confermano in ogni caso il fattore di valutazione prioritario nelle decisioni di affidamento alle imprese, pur in presenza di differenze di comportamento fra banche dovute alle diverse modalità organizzative e intensità di rapporto con le imprese dei territori. Le banche medie e grandi tendono a standardizzare l'utilizzo delle informazioni quantitative mediante l'impiego diffuso di modelli automatici di rating, le banche piccole tendono a mantenere più ampi gradi di libertà, elaborando le informazioni quantitative anche al di fuori di metodologie integrate.